Популярное

Обязательный опрос

Сколько стоит Ваш авто?

Выбираем страховую компанию для автомобиля

Статья о том, как сделать правильный выбор страховой компании для автомобиля. Критерии выбора. В конце статьи — видео о навязывании услуг страховой компанией.

Содержание статьи:

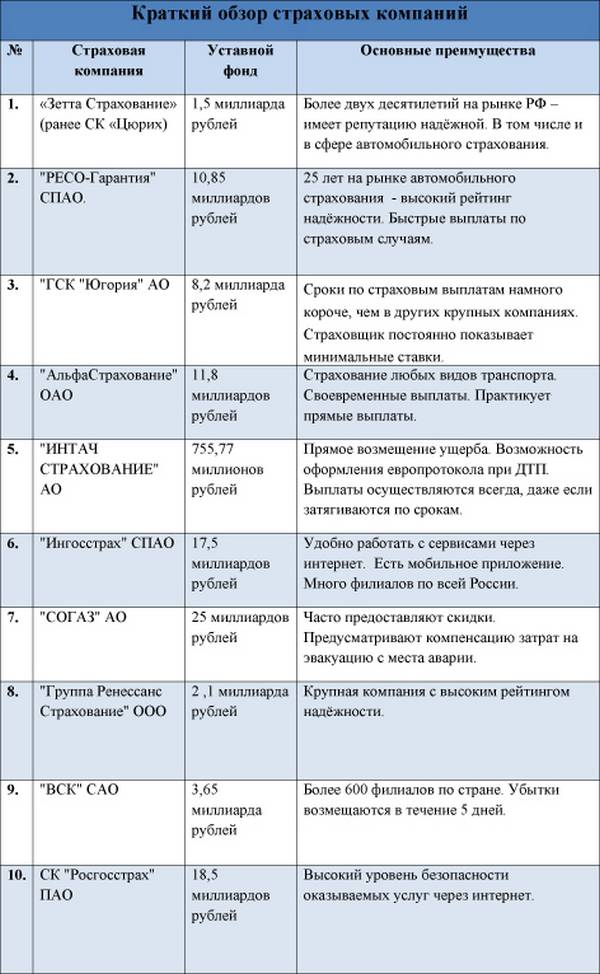

Автовладельцы традиционно выбирают страховую компанию исключительно по одному принципу — по стоимости полиса. Но статистика показывает, что в последнее время ситуация стала понемногу меняться. Из-за банкротства многих страховщиков водители более вдумчиво начали подходить к изучению рынка страхования. Огромное количество организаций, работающих в этой сфере, приводит к столь же большому различию в суммах и условиях договора. Как не ошибиться и выбрать надежную страховую компанию, на какие ключевые факторы обращать внимание при общении со страховщиками? Виды полисовОформление полиса ОСАГО является обязательной процедурой для всех автовладельцев, КАСКО - исключительно добровольное. В чем между ними существенное различие? Первый защищает интересы водителя, но не распространяется на транспортное средство. Это означает, что при случайном повреждении автомобиля – падении сосульки, удара о бордюр, прочего форс-мажора – владелец не имеет права на получение страхового возмещения. Если же произошло стандартное ДТП, в таком случае разворачивается привычный сценарий. На виновника происшествия возлагается обязанность возместить пострадавшей стороне нанесенный материальный ущерб. Данные расходы и ложатся на страховую компанию, оформившую полис ОСАГО. Если стоимость ОСАГО регулируется на государственном уровне, то в случае КАСКО цена одинакового пакета услуг может очень сильно отличаться. Зависит это от политики каждой конкретной компании, предлагающей разные условия разной ценовой категории. Высокая стоимость полиса КАСКО вынуждает автомобилистов отказываться от данного вида страхования, хотя он дает право на возмещение повреждений от практически любых возможных неприятностей, которые могут произойти с автомобилем. Страховой договор рассматривает многочисленные аспекты, которые повлияют на размер будущей компенсации: год выпуска автомобиля, его износ на момент заключения договора, водительский стаж владельца. Из совокупности этих факторов складывается итоговая стоимость полиса КАСКО. Таким образом, этот вид страховки более привлекателен для автовладельца, поскольку позволяет максимально защитить его транспортное средство ото всех происшествий. Критерии выбора страховой компании1. Популярность Люди предпочитают обращаться в более известные компании, находящиеся на слуху, проверенные знакомыми и друзьями, имеющие грамотно наполненные сайты и хорошую репутацию. Друзья и коллеги могут поделиться информацией о неприятных происшествиях с их автомобилями и последующем процессе получения страховки, тех трудностях, с которыми они столкнулись при общении со страховой, и положительными моментами. Особое внимание следует уделить времени с момента ДТП до выплаты страховки, количеству дополнительных документов, требуемых страховщиком, и полноте выплаченной суммы. Для составления мнения о рынке страховых услуг рекомендуется изучить не менее 5 компаний. 2. Мнение профессионалов Общую картину жизнедеятельности страховой компании помогут определить онлайн-сервисы, предоставляющие данные в открытом доступе. Например, сайт РСА покажет цифры сборов и выплат каждой страховой компании. Здесь же можно увидеть сведения о временной администрации в некоторых страховых, а также проверить наличие у них лицензий на деятельность. Если имеется информация о приостановлении лицензии, с этой компанией лучше не заключать договорных отношений, даже если мера эта временная. Сотрудник компании может продемонстрировать копию лицензии, оформленную должным образом. Но не лишним будет перепроверить ее легитимность, потому есть организации, которые продолжают свою деятельность даже с приостановленными или отозванными лицензиями. В результате оформленный в подобной компании полис не будет считаться действительным. Рейтинг компании по оценкам специалистов можно уточнить на Эксперт РА, который обновляется регулярно. Но попадает в него не каждая организация, потому что услуга по оценке надежности является платной. Отсутствие в списке рейтинга не обязательно означает негативную репутацию страховой — возможно, она просто экономна. 3. Личное общение При визите в офис страховой компании возможно составить собственное мнение, даже если посещение будет иметь исключительно ознакомительный характер. При наличии других клиентов у них стоит поинтересоваться их мнением о компании, случались ли у них ДТП, как долго они ожидали выплат. В процессе беседы с менеджером следует обратить внимание на манеру общения, насколько вежлив собеседник, пытается ли подобрать и предложить индивидуальные условия, подробно ли объясняет все тонкости и нюансы, сколь «прозрачны» условия компенсации. Безусловно, это не гарантия благонадежности компании, но все же дает надежду, что внимательность, проявленная при разговоре, приведет к внимательности при возникновении какого-либо инцидента. 4. Договор Если есть возможность, образец договора стоит отдать на изучение компетентному юристу. Особое внимание нужно обратить на пункты, касающиеся условий исключения или ограничения страховых случаев, а также вероятных причин отказа в компенсации. Некоторые компании в качестве повода для отказа в выплате страховки указывают грубое нарушение правил дорожного движения. С такими страховщиками не стоит заключать договорные отношения, потому что в любом столкновении они будут пытаться найти эти грубые нарушения, лишь бы не выплачивать деньги. Важно выяснить, какова система оценки полученных повреждений, используемая страховой компанией. Очень распространены случаи, когда размер компенсации столь мал, что не покрывает даже приобретение запчастей для ремонта транспортного средства. Самый лучший вариант, если калькуляция будет прописана в договоре. На ненадежность страховшика укажет нереально низкая стоимость самого полиса. Это будет означать, что фирма еще совсем молодая или совсем крошечная, раз занимается таким открытым демпингом. В первое время своего существования эта политика сможет привлечь к себе внимание клиентов, но в совсем недалеком будущем с большой вероятностью приведет к банкротству. А вот наличие бонусной системы и прочих программ лояльности – однозначно приятный момент для автовладельца. Действительно надежные компании всегда поощряют своих постоянных клиентов за преданность, снижая стоимость полиса. Делают они это по простой причине – они могут себе это позволить. Некоторые страховщики включают услугу по эвакуации поврежденного автомобиля с места происшествия, а также выезды своих сотрудников и полное юридическое сопровождение. Наконец, пункт о сроках осуществления выплат, который обязательно должен присутствовать в страховом договоре. Это не даст возможности страховщикам увиливать от своих обязанностей и растягивать время возмещения ущерба на полгода и более. 5. Сравнительные характеристики Как было сказано выше, автовладельцу необходимо осуществить мониторинг рынка страховых компаний и остановить выбор на 5 организациях. Чтобы не рассуждать гипотетически, можно попросить каждую из них составить расчет для того транспортного средства, на которое планируется оформлять полис. Также не лишним будет просьба ознакомиться с образцами договоров, что можно сделать самостоятельно или с привлечением юриста. Таким образом автовладелец сможет сравнить предлагаемые условия, цены, пакеты требуемых документов, все недостатки и преимущества каждой из выбранных компаний, чтобы прийти к окончательному мнению. Возможность экономии Если автовладелец не готов выложить большую сумму за приобретение полиса страхования, он должен сразу обсудить с менеджером компании особые условия договора и комплексные скидки:

Как выявить неблагонадежного страховщика Опасения должны вызвать такие тревожные «звоночки», выявленные у страховой компании:

Действующее законодательство обязывает всех автовладельцев получать страховой полис на свое транспортное средство. Выбор компании-страховщика – личное дело каждого. Но при заключении договорных отношений стоит помнить, что экономия на страховке может вылиться в огромные затраты при вероятных происшествиях. Старейшая поговорка про скупого, которому придется платить дважды, отлично применима именно к вопросу оформления страхового полиса автовладельцем. Видео о навязывании услуг страховой компанией:

|